이번에는 반도체 ETF에 대해 알보도록 하겠습니다.

미국 반도체 ETF는 투자자들이 반도체 산업의 성과에 투자하고자 할 때 더욱 간편하고 다양한 선택을 제공하고

다양한 반도체 기업에 투자하므로 투자자는 단일 기업의 리스크를 피하고 산업 전체의 성과에 노출됩니다.

요즘 반도체가 다시 각광을 받고 있습니다. AI의 발전으로 인한 반도체 수요가 급증하기 때문입니다.

앞으로도 자율주행같은 새로운 기술이 나올수록 반도체에 대한 수요는 더욱 늘어 날 것으로 생각합니다.

최근 10년동안의 수익률 순위입니다 .공교롭게도 반도체 관련 ETF가 1, 2위를 기록했습니다.

오늘은 그 1, 2위에 대해 알아 보도록하겠습니다.

SMH ETF

운용사 : VanEck

수수료 : 0.35%

시가총액 : 126.8억달러

분배금(배당금) : 0.6%

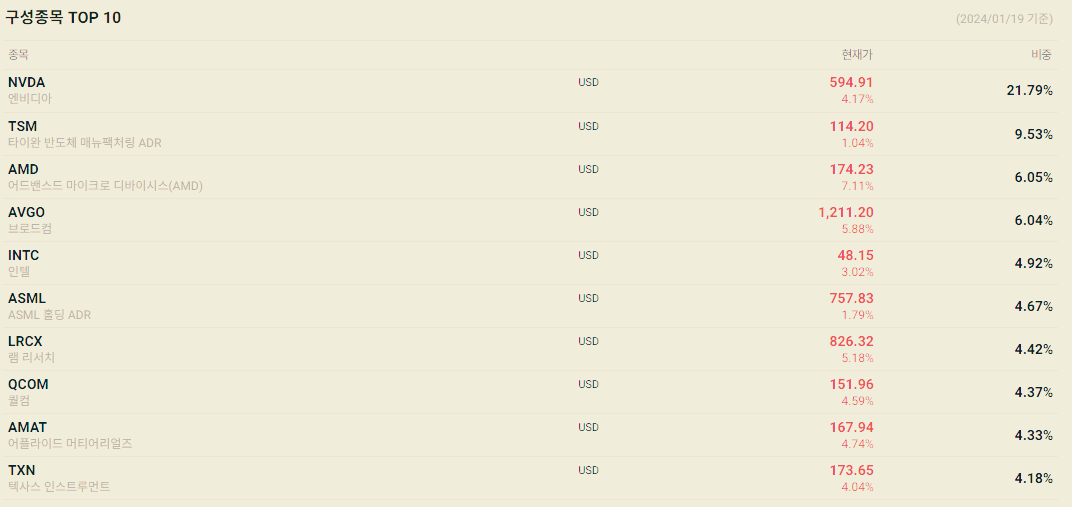

구성 종목 :

특징 :

주요 보유 기업은 주로 반도체 산업에서 선도적인 역할을 하는 기업들로 구성됩니다. 예를 들면, Intel, NVIDIA, Taiwan Semiconductor Manufacturing Company (TSMC), Applied Materials 등이 해당됩니다.

SMH ETF는 미국 이외의 국제적인 반도체 기업에도 투자하므로, 투자자는 전 세계적인 반도체 산업의 동향에 대한

위험에 노출될 수 있습니다.

SMH ETF: MVIS US Listed Semiconductor 25 Index를 추종

SOXX ETF

운용사 : iShares

수수료 : 0.35%

시가총액 : 107.02억달러

분배금(배당금) : 0.78%

구성 종목 :

특징 : SOXX ETF는 NASDAQ OMX PHLX Semiconductor Sector Index를 추종합니다. 이 지수는 소비자 전자, 통신 및 정보 기술, 산업, 자동차 및 기타 산업 등에서 활동하는 반도체 기업들을 포함하고 있습니다.

SOXX ETF: NASDAQ OMX PHLX Semiconductor Sector Index를 추종

SMH ETF VS SOXX ETF

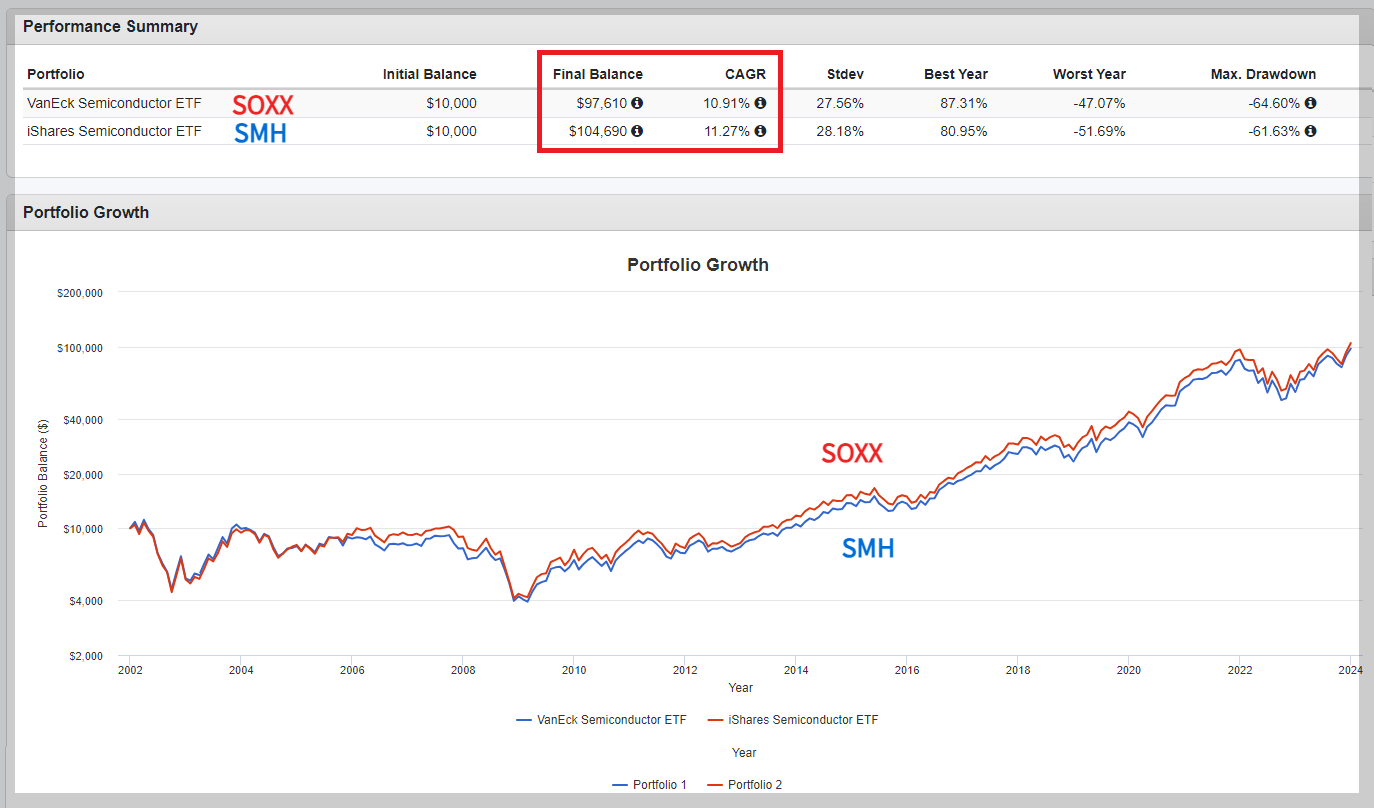

2002년부터 10,000달러를 투주해서 배당금을 재투자 했을 경우의 수익률을 나타낸 그래프입니다.

SOXX ETF와 SMH ETF는 모두 큰 규모의 ETF이며, 반도체 산업에 대한 투자 수요로 높은 유동성을 가지고 있습니다. SOXX ETF는 iShares 브랜드로 액티브 관리되는 ETF 중 하나입니다. 반면 SMH ETF는 패시브 관리로 운용되며 지수를 추종합니다.

SMH ETF의 경우 2024년 현재 엔비디아의 비중이 높으며 새로우 TSM(반도체제조업)이 새로이 편입되었습니다.

두 ETF의 수익률은 크게 차이가 없으며 연평균 수익률11%의 준수한 수익률을 내고 있습니다.

살찐뇌 생각..

기술이 발전하면 할수록 반도체의 수요는 늘어날 것입니다. AI, 자율주행 등 많은 메모리를 요구하는 산업이 커질수록

반도체의 수요는 커질 것입니다. 이에 대한 투자자로서의 대처로서 반도체 ETF에 투자하는 것은 하나의 좋은 선택지가

될 수 있을 것이라 생각합니다.

지난 20년간 연평균 10%이상의 수익률을 나타내고 있는 반도체 ETF는 제가 기준으로 삼고 있는 연평균 수익률 10% 이상의

수익을 나타내기 때문에 괜찮은 투자처라 생각합니다.

향후의 미래를 알 수는 없지만 반도체의 수요가 커지는 것은 확실합니다.

자신이 개별종목을 고를 능력이 뛰어나다면 굳이 반도체 ETF를 선택할 필요는 없습니다. 그런 능력이 없다면

한번 고려해 보실길 바랍니다.

'etf' 카테고리의 다른 글

| 자율주행 신재생에너지 ETF(DRIV/ICLN/TAN)는 우리의 미래다 (0) | 2024.02.01 |

|---|---|

| 나만 모른 배당ETF JEPI VS 레버리지 QLD ETF (0) | 2024.01.31 |

| 나만 모른 SNP 레버리지 ETF 비교 (1) | 2024.01.29 |

| 자산분배 ETF 이제 내 것이 되다(AOA / AOR)특징 비교 (1) | 2024.01.27 |

| 미국 GOD물주 ETF(VNQ/XLRE) 월배당 수수료 비교 (1) | 2024.01.26 |