이번엔 일상에서 접할 수 있는 기업들이 포함된 ETF에 대해 알아보겠습니다.

기업의 사회적 책임 및 지속 가능성을 고려하며, 소비자 디스크리션러리 섹터와 인프라스트럭처 투자를 통해 다양한 산업과 섹터에 분산된 포트폴리오를 형성합니다. 이는 투자자가 글로벌 경제 및 시장 변동성에 대비하여 안정적이고 지속 가능한 수익을 추구할 수 있도록 하는 종합적인 투자 전략입니다.

ESGV ETF

운용사 : Vanguard

수수료 : 0.09%

시가총액 : 76.93억 달러

분배금(배당금) : 1.16%

구성종목 :

특징 :

기업의 환경 영향, 사회적 책임, 거버넌스 등을 평가하여 포트폴리오를 구성하고 다양한 산업 및 섹터에서 ESG 기준을 충족하는 기업들을 선택하여 투자합니다.

XLY ETF

운용사 : SPDR State Street Global Advisors

수수료 : 0.10%

시가총액 : 184.48억 달러

분배금(배당금) : 0.78%

구성종목 :

특징 :

XLY ETF는 소비자 디스크리션러리 섹터에 속한 기업들의 주식으로 구성됩니다. 이는 소매업, 미디어, 자동차 및 여가 업종 등을 포함합니다. XLY ETF도 S&P 500 지수의 Consumer Discretionary 섹터를 따르는 것으로 알려져 있습니다.

PAVE ETF

운용사 : Global X Funds

수수료 : 0.47%

시가총액 : 56.46억 달러

분배금(배당금) : 0.69%

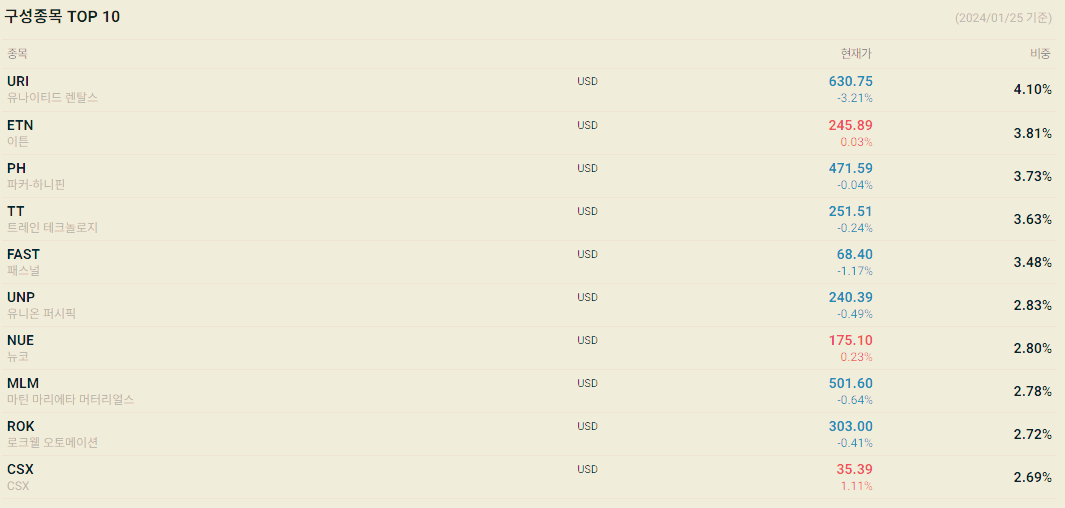

구성종목 :

특징 :

도로, 다리, 항만, 공항, 철도, 통신 등과 관련된 인프라스트럭처 관련 기업들의 주식으로 구성된 포트폴리오를 가지고 있으며 특히 미국 내 인프라스트럭처 개발 및 유지보수에 집중합니다.

ESGV VS XLY PAVE 수익률 비교

ESGV ETF 연평균 수익률(CAGR) 16.01% XLY ETF 연평균 수익률(CAGR) 13.63%PAVE ETF 연평균 수익률(CAGR) 21.49%

PAVE ETF 2020년 코로나 발발 시에는 가장 높은 하락률을 보이고 가장 낮은 수익률을 냈습니다만. 현재는 세 ETF 중에서 가장 높은

수익률을 나타내고 있습니다. 미국의 금리인상으로 증시가 좋지 않았던 2022년도에도 큰 하락 없는 모습을 보이고 있습니다.

반면 다른 두 ETF는 금리의 영향을 그대로 받고 있는 것을 볼 수 있습니다.

살찐뇌 생각...

전 세계적으로 증시가 좋지 않았던 2022년 주가 방어능력이 상당히 좋은 것으로 보이는 PAVE ETF

금리 인상의 상황을 이겨내고 수익을 내는 모습이 지금까지 살펴본 다른 ETF에 비해 다른 모습을 보이는 것을 알 수 있습니다.

저도 이 ETF에 대해 알게 되면서 증시 상황이 좋지 않아도 이렇게 버텨내는 ETF가 있다는 것에 대해 놀랐습니다.

이런 ETF를 보니 괜찮은 수익을 낸 ESGV ETF 같은 게 눈에 들어오지 않네요

이 글을 보시는 분들도 증시가 안 좋은 시기더라도 힘을 내는 좋은 종목(ETF)을 발견하길 바랍니다.

'etf' 카테고리의 다른 글

| 원자재에서 배우는 인생(PDBC/DBC/COMT) ETF (0) | 2024.02.13 |

|---|---|

| 정기적으로 달러를 받자(SEA/KBWD)고배당 ETF (1) | 2024.02.12 |

| ETF 주간 수익률 24년 1월29일~2월2일 (0) | 2024.02.11 |

| 미래를 선점하는 기업이 온다 EDOC/ARKW 바이오ETF (2) | 2024.02.10 |

| 검은백조 대응 방법(SWAN ETF) Analysis (1) | 2024.02.10 |