XYLD ETF: 높은 수익률과 낮은 위험을 동시에? 심층 분석

1. 개요:

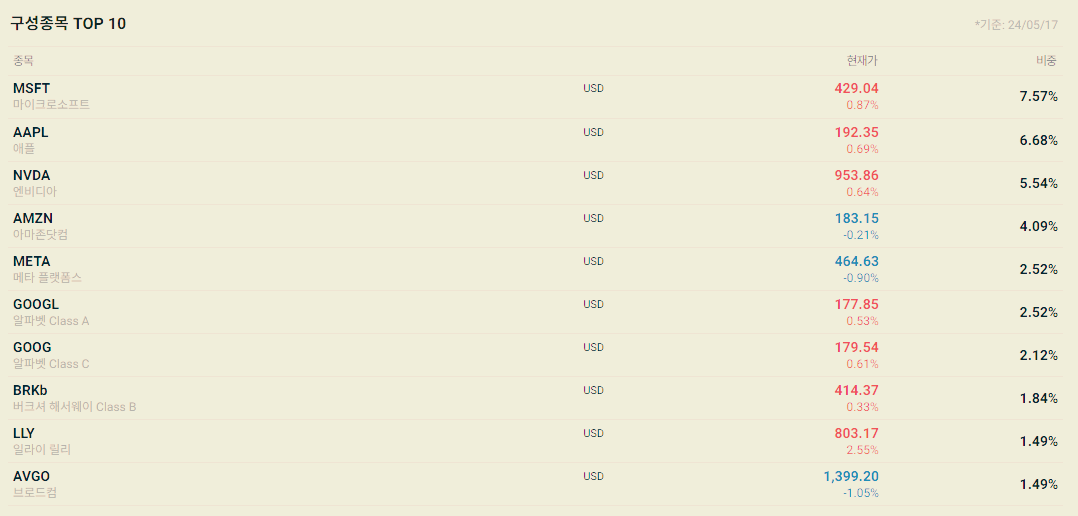

XYLD ETF (Global X S&P 500 Covered Call ETF)는 S&P 500 지수를 추종하면서 커버드 콜 전략을 활용하여 높은 수익률을 목표로 하는 ETF입니다. 2013년 출시된 이후, XYLD는 꾸준한 성장세를 보이며 투자자들의 관심을 끌고 있습니다.

2. 특징:

2.1 높은 수익률:

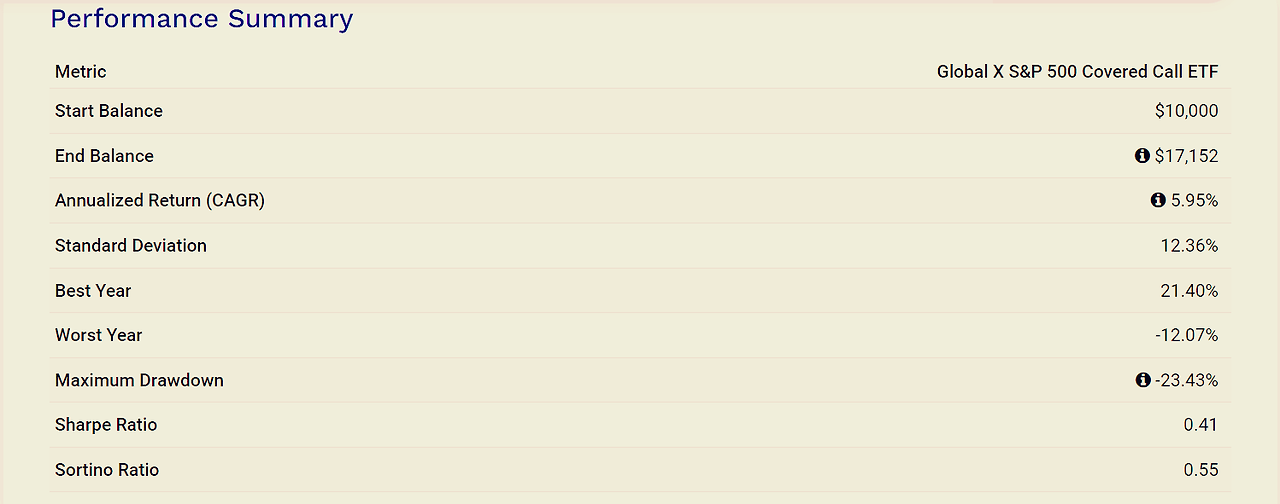

XYLD의 가장 큰 특징은 높은 수익률입니다. 커버드 콜 전략을 통해 주식 가격 상승 수익뿐만 아니라 옵션 프리미엄 수익까지 창출하기 때문에, 일반적인 지수 추종 ETF보다 높은 수익률을 기대할 수 있습니다. 실제로, XYLD는 출시 이후 연평균 10% 이상의 수익률을 기록했습니다.

2.2 낮은 위험:

커버드 콜 전략은 주식 가격 하락 위험을 일부 제한하는 데 도움이 됩니다. 콜옵션 매도 시 받는 프리미엄이 일종의 버퍼 역할을 하여, 주가가 하락해도 일정 수준 이상의 손실을 방지할 수 있습니다. 실제로, XYLD는 시장 변동성이 큰 기간에도 비교적 안정적인 수익률을 보여주었습니다.

2.3 꾸준한 분배금:

XYLD는 매달 분배금을 지급하는 수익형 ETF입니다. 2024년 5월 기준, XYLD의 연간 분배금 수익률은 약 10% 수준입니다.

2.4 투자 전략 다변화:

XYLD는 주식 시장에 대한 투자 비중을 높이면서도, 커버드 콜 전략을 통해 위험을 일부 제한하고 꾸준한 수익을 창출하고 싶은 투자자들에게 적합합니다. 또한, 다른 자산과 함께 포트폴리오에 분산 투자하여 전체적인 위험을 줄이는 데에도 활용될 수 있습니다.

3. 장점:

- 높은 수익률: 일반적인 지수 추종 ETF보다 높은 수익률을 기대할 수 있습니다.

- 낮은 위험: 커버드 콜 전략을 통해 주식 가격 하락 위험을 일부 제한합니다.

- 꾸준한 분배금: 매달 분배금을 지급하여 꾸준한 수익을 창출할 수 있습니다.

- 투자 전략 다변화: 주식 시장 투자에 대한 위험을 줄이고 포트폴리오 수익률을 향상시키는 데 도움이 됩니다.

4. 단점:

- 옵션 프리미엄 변동성: 옵션 프리미엄은 시장 변동성에 따라 변동하기 때문에, 수익률에도 영향을 미칠 수 있습니다.

- 주식 가격 하락 위험: 커버드 콜 전략은 주식 가격 하락 위험을 완전히 제거하지는 못합니다.

- 높은 비용: 다른 ETF에 비해 운용 비용이 다소 높습니다.

- 장기 성장성 불확실: 커버드 콜 전략은 장기적으로 주식 시장 상승 수익률을 일부 제한할 수 있습니다.

5. 투자 시 고려 사항:

- 투자 목표 및 위험 성향: 높은 수익률을 목표로 하면서도 일정 수준의 위험을 감수할 수 있는 투자자에게 적합합니다.

- 시장 상황: 옵션 프리미엄 변동성이 높은 시장 상황에서는 수익률이 저하될 수 있습니다.

- 투자 기간: 장기적인 투자보다는 단기적인 수익 창출에 적합합니다.

- 포트폴리오 구성: 다른 자산과 함께 포트폴리오에 분산 투자하여 전체적인 위험을 줄이는 것이 중요합니다.

노후자금을 위한 XYLD ETF: 수익 창출과 위험 관리의 균형

노후자금은 삶의 마지막 여정을 위한 중요한 준비입니다. 하지만, 저금리 시대와 인플레이션의 영향으로 노후 자금을 충분히 마련하기는 점점 어려워지고 있습니다. 이러한 상황 속에서 투자를 통해 노후 자금을 키우는 것이 중요해지고 있습니다.

XYLD ETF는 노후자금 투자에 적합한 선택지가 될 수 있습니다. XYLD ETF는 S&P 500 지수의 주식을 보유하고, 각 주식에 대한 콜옵션을 매도하는 커버드 콜 전략을 사용합니다. 이 전략은 주가 상승 시 주식 가격 상승으로부터 이익을 얻을 수 있고, 콜옵션 프리미엄 수익을 통해 추가적인 수익을 창출할 수 있습니다.

XYLD ETF 투자의 장점:

- 높은 수익률: XYLD ETF는 S&P 500 지수보다 높은 수익률을 제공하는 것으로 알려져 있습니다. 과거 실적을 보면, XYLD ETF는 S&P 500 지수보다 연평균 수익률이 높았습니다.

- 꾸준한 수익: XYLD ETF는 콜옵션 프리미엄 수익을 통해 꾸준한 수익을 창출합니다. 이는 주가 변동성에 상관없이 일정한 수익을 기대할 수 있다는 것을 의미합니다.

- 위험 관리: XYLD ETF는 콜옵션 매도를 통해 주가 하락 위험을 일부 감소시킵니다. 콜옵션 매도 수익은 주가 하락을 상쇄하는 데 도움이 될 수 있습니다.

- 세금 효율성: XYLD ETF는 주식보다는 세금 효율성이 높습니다. 콜옵션 프리미엄 수익은 장기 자본 이득세로 과세되기 때문입니다.

XYLD ETF 투자의 단점:

- 주가 하락 위험: XYLD ETF는 주가 하락에 취약합니다. 주가가 크게 하락하면 콜옵션 매도 수익으로도 손실을 보충하지 못할 수 있습니다.

- 옵션 프리미엄 변동성: 콜옵션 프리미엄은 시장 상황에 따라 변동합니다. 시장 변동성이 높을 경우 콜옵션 프리미엄 수익이 감소할 수 있습니다.

- 관리 비용: XYLD ETF는 다른 ETF에 비해 관리 비용이 다소 높습니다.

노후자금 투자에 XYLD ETF를 고려할 때는 다음 사항을 고려해야 합니다:

- 투자 목표 및 기간: 노후자금 투자 목표와 기간을 명확하게 설정해야 합니다. XYLD ETF는 장기 투자에 적합하며, 단기 투자에는 적합하지 않을 수 있습니다.

- 위험 감수 능력: XYLD ETF는 주가 하락 위험이 존재합니다. 자신의 위험 감수 능력에 맞는 투자 상품인지 고려해야 합니다.

- 투자 포트폴리오 다변화: XYLD ETF는 다른 투자 상품과 함께 투자 포트폴리오를 다변화하는 것이 좋습니다. 이는 투자 위험을 분산시키는 데 도움이 될 수 있습니다.

결론:

XYLD ETF는 노후자금 투자에 적합한 선택지가 될 수 있지만, 투자하기 전에 장점과 단점을 신중하게 고려해야 합니다. 투자 목표, 위험 감수 능력, 투자 포트폴리오 다변화 등을 고려하여 자신에게 적합한 투자 상품인지 판단하는 것이 중요합니다.

'etf' 카테고리의 다른 글

| PCEF ETF 인플레이션 NO WORRY 배당률9.25% (1) | 2024.06.10 |

|---|---|

| XYLD ETF 수익 1억 노하우 대공개! (0) | 2024.06.10 |

| XYLD ETF 장기투자 수익률5.95% (0) | 2024.06.10 |

| BITO ETF 인플레이션 헤지 (0) | 2024.06.09 |

| BITO ETF 배당성장 비트코인 (1) | 2024.06.09 |