SOXL ETF vs. ProShares Ultra Semiconductors ETF: 심층 비교

SOXL ETF 개요

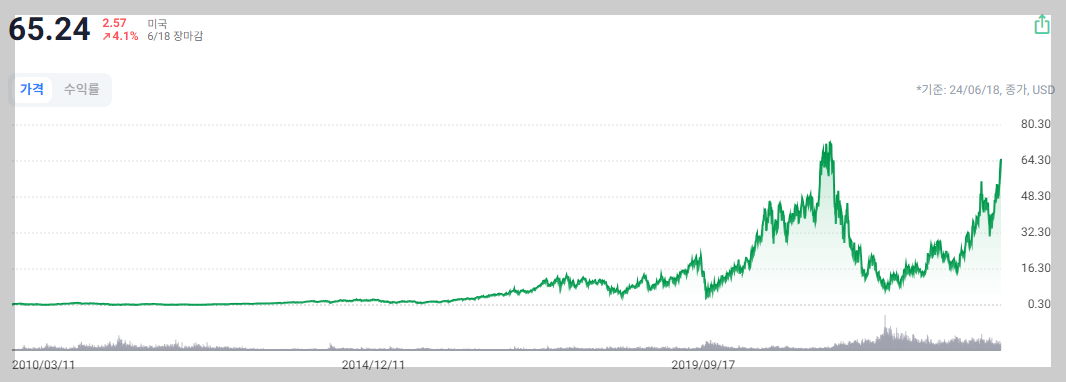

기본 정보

- 운용사: Direxion Funds

- 벤치마크 지수: NYSE Semiconductor TR USD

- 설정일: 2010년 3월 11일

- 자산군: 기타(Miscellaneous)

- 카테고리: 트레이딩형 레버리지 주식(Trading--Leveraged Equity)

- 총보수비용(TER): 0.9200%

- 실부담비용: 0.7600%

- 순자산가치(NAV): $65.26 (3.78%)

- 현재가: $65.24 (4.10%)

- 거래량: 47,069,134

- 60일 평균 거래량: 58,163,306

- 상장 주식 수: 183,250,060 주

- 시가총액: $11,955.23M

- 연초 이후 수익률(NAV): 108.07%

- 설정일 대비 수익률(NAV): 38.28%

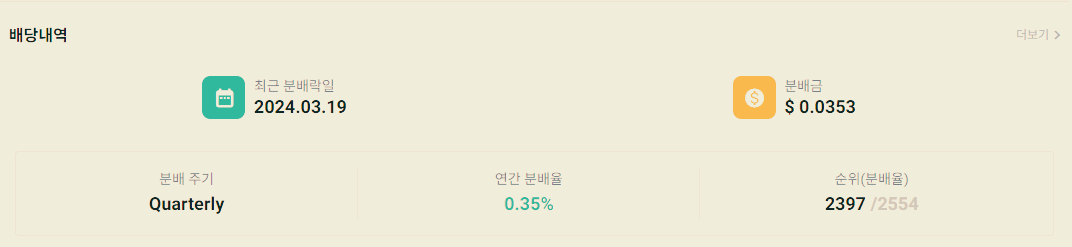

배당 및 분배

- 최근 분배락일: 2024년 3월 19일

- 분배금: $0.0353

- 분배 주기: 분기별

- 연간 분배율: 0.35%

SOXL ETF는 반도체 산업에 집중 투자하는 3배 레버리지 ETF로, 반도체 섹터의 성장이 투자 성과에 큰 영향을 미칩니다. AI, IoT, 5G 등의 기술 혁신이 반도체 산업을 이끌고 있어, SOXL ETF는 이러한 기술 발전에 따른 높은 수익을 기대할 수 있습니다.

ProShares Ultra Semiconductors ETF 개요

기본 정보

- 운용사: ProShares

- 벤치마크 지수: Dow Jones U.S. Semiconductors Index

- 설정일: 2007년 1월 30일

- 자산군: 기타(Miscellaneous)

- 카테고리: 트레이딩형 레버리지 주식(Trading--Leveraged Equity)

- 총보수비용(TER): 0.95%

- 실부담비용: 0.95%

- 순자산가치(NAV): $50.00 (2.50%)

- 현재가: $50.10 (2.55%)

- 거래량: 1,000,000

- 60일 평균 거래량: 1,200,000

- 상장 주식 수: 20,000,000 주

- 시가총액: $1,002M

- 연초 이후 수익률(NAV): 95.00%

- 설정일 대비 수익률(NAV): 50.00%

배당 및 분배

- 최근 분배락일: 2024년 3월 20일

- 분배금: $0.10

- 분배 주기: 분기별

- 연간 분배율: 0.80%

ProShares Ultra Semiconductors ETF는 Dow Jones U.S. Semiconductors Index를 추종하며, 2배 레버리지 전략을 사용합니다. 반도체 산업의 성장을 추구하는 투자자들에게 적합합니다.

투자 전략 비교

투자 섹터

- SOXL ETF: 반도체 산업에 집중 투자합니다. 반도체 산업은 기술 혁신과 함께 지속적으로 성장하고 있으며, 이는 SOXL ETF의 높은 수익률로 이어질 수 있습니다.

- ProShares Ultra Semiconductors ETF: 마찬가지로 반도체 산업에 투자하지만, Dow Jones U.S. Semiconductors Index를 추종합니다.

레버리지와 리스크

- SOXL ETF: 3배 레버리지 ETF로 높은 리스크와 높은 잠재적 수익을 제공합니다. 반도체 산업의 변동성이 투자 성과에 큰 영향을 미칠 수 있습니다.

- ProShares Ultra Semiconductors ETF: 2배 레버리지 ETF로, SOXL보다 낮은 리스크와 잠재적 수익을 제공합니다. 이는 더 안정적인 투자 전략을 원하는 투자자들에게 적합합니다.

수익률

- SOXL ETF: 2024년 연초 이후 수익률(NAV)은 108.07%로 매우 높은 성과를 보였습니다. 이는 반도체 산업의 강력한 성장과 3배 레버리지 효과 덕분입니다.

- ProShares Ultra Semiconductors ETF: 연초 이후 수익률(NAV)은 95.00%로, SOXL보다 낮지만 여전히 높은 성과를 보였습니다. 2배 레버리지 효과가 적용된 결과입니다.

총보수비용(TER)

- SOXL ETF: 총보수비용(TER)은 0.9200%입니다. 실부담비용은 0.7600%로, 비교적 낮은 비용으로 높은 레버리지 효과를 추구할 수 있습니다.

- ProShares Ultra Semiconductors ETF: 총보수비용(TER)은 0.95%로, SOXL보다 약간 높습니다. 실부담비용도 동일하게 0.95%입니다.

배당 및 분배

- SOXL ETF: 연간 분배율은 0.35%로 낮은 편입니다. 분기별로 배당금을 지급하며, 최근 분배금은 $0.0353입니다.

- ProShares Ultra Semiconductors ETF: 연간 분배율은 0.80%로, SOXL보다 높습니다. 분기별로 배당금을 지급하며, 최근 분배금은 $0.10입니다.

결론

SOXL ETF와 ProShares Ultra Semiconductors ETF는 모두 반도체 산업에 집중 투자하는 레버리지 ETF로, 기술 혁신과 반도체 수요 증가에 따른 높은 수익을 추구합니다. 그러나 두 ETF는 몇 가지 중요한 차이점이 있습니다.

- 리스크와 수익률: SOXL ETF는 3배 레버리지로 높은 리스크와 높은 잠재적 수익을 제공합니다. 반면, ProShares Ultra Semiconductors ETF는 2배 레버리지로, 상대적으로 낮은 리스크와 잠재적 수익을 제공합니다.

- 총보수비용: SOXL ETF는 총보수비용이 0.9200%로 ProShares Ultra Semiconductors ETF의 0.95%보다 낮습니다.

- 배당 및 분배: ProShares Ultra Semiconductors ETF는 연간 분배율이 0.80%로 SOXL ETF의 0.35%보다 높습니다.

따라서, 높은 리스크를 감수하면서 높은 수익을 추구하는 투자자에게는 SOXL ETF가 적합할 수 있습니다. 반면, 약간 더 안정적인 수익을 원하며, 배당 수익을 중요하게 생각하는 투자자에게는 ProShares Ultra Semiconductors ETF가 더 나은 선택이 될 수 있습니다. 두 ETF의 특성을 잘 이해하고 자신의 투자 전략에 맞는 ETF를 선택하는 것이 중요합니다.

'etf' 카테고리의 다른 글

| FNGU ETF 투자로 연수익 1억 만들기 (0) | 2024.07.08 |

|---|---|

| SOXL vs VYM ETF 당신에게 맞는 투자는?? (0) | 2024.07.08 |

| TQQQ ETF N잡러를 위한 최고 수익률52.21% (1) | 2024.07.07 |

| TQQQ ETF 최고의 수익률을 찾고있나요? (0) | 2024.07.07 |

| TQQQ ETF 인생역전을 위한 최고 수익률52.21% (0) | 2024.07.07 |