RYLD ETF: 러셀 2000 지수 커버드콜 전략 ETF의 심층 분석

1. RYLD ETF 개요

1.2 투자 목표

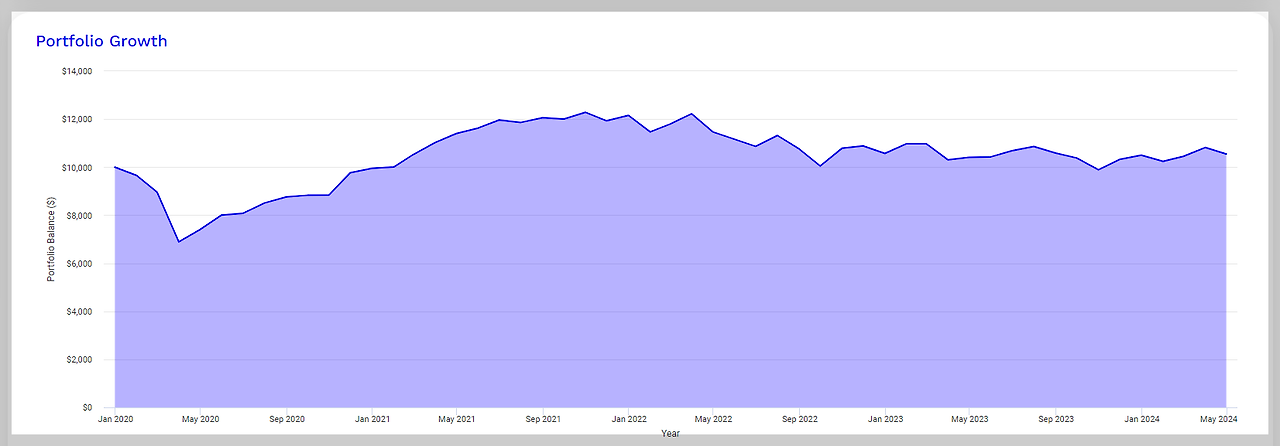

RYLD ETF는 러셀 2000 지수의 주식을 매수하고 해당 주식에 대한 콜옵션을 매도하는 커버드콜 전략을 통해 높은 수익률을 추구하는 ETF입니다. 콜옵션 매도 수익으로 일정 수준의 현금흐름을 확보하고, 주가 상승 시에는 주식 매수 이익을 기대할 수 있습니다.

1.3 주요 특징

- 높은 수익률: RYLD ETF는 2023년 기준 연간 10% 이상의 높은 수익률을 제공했습니다. 이는 러셀 2000 지수 자체 수익률 (약 7%)보다 높은 수치입니다.

- 꾸준한 배당금: RYLD ETF는 매달 배당금을 지급하며, 2023년 연간 배당 수익률은 약 5%였습니다.

- 비교적 낮은 변동성: 커버드콜 전략은 주가 하락 시 일부 손실을 방지할 수 있기 때문에, RYLD ETF는 러셀 2000 지수 자체보다 변동성이 낮은 편입니다.

- 소형주 투자: RYLD ETF는 러셀 2000 지수의 소형주에 투자하기 때문에, 대형주에 비해 성장 잠재력이 높은 기업에 투자할 수 있습니다.

2. RYLD ETF 투자 전략

2.1 투자 대상

RYLD ETF는 미국의 소형주 중심의 러셀 2000 지수를 대상으로 투자합니다. 러셀 2000 지수는 S&P 500 지수 다음으로 규모가 큰 미국의 주식 지수이며, 약 2,000개의 소형주 기업으로 구성되어 있습니다.

2.2 커버드콜 전략

RYLD ETF는 러셀 2000 지수의 주식을 매수하고 해당 주식에 대한 콜옵션을 매도하는 커버드콜 전략을 사용합니다. 콜옵션 매도는 옵션 매수자에게 미래 특정 가격 (행사가)에 해당 주식을 매수할 권리를 부여하는 계약입니다. 옵션 매수자는 옵션 가격을 지불하고, 옵션 행사 시에는 약속된 가격에 주식을 매수할 수 있습니다.

RYLD ETF는 콜옵션 매도 수익으로 일정 수준의 현금흐름을 확보하고, 주가 상승 시에는 주식 매수 이익을 기대할 수 있습니다. 하지만, 주가가 콜옵션 행사가보다 크게 상승하는 경우에는 주식 매도 손실이 발생할 수 있습니다.

2.3 투자 시 고려 사항

RYLD ETF는 높은 수익률과 꾸준한 배당금을 제공하는 매력적인 투자 상품이지만, 다음과 같은 투자 시 고려 사항이 있습니다.

- 변동성: RYLD ETF는 러셀 2000 지수 자체보다 변동성이 낮지만, 여전히 변동성이 존재합니다. 따라서, 투자 손실 가능성을 감수할 수 있는 투자자만 투자하는 것이 좋습니다.

- 옵션 위험: 커버드콜 전략은 콜옵션 매도 수익을 통해 일정 수준의 현금흐름을 확보하지만, 옵션 행사 시에는 주식 매도 손실이 발생할 수 있습니다.

RYLD ETF: 인플레이션 시대 투자를 위한 전략적 선택

1. 인플레이션과 투자의 딜레마

현대 경제는 지속적인 인플레이션 위협에 직면해 있습니다. 가격 상승은 실질 자산 가치 침식, 저축력 약화, 투자 수익률 감소 등 다양한 부정적 영향을 미칩니다. 투자자들은 인플레이션 시대에 자산 가치를 보존하고 실질 수익률을 확보하기 위한 전략을 모색해야 합니다.

2. RYLD ETF: 커버드 콜 전략의 장점

RYLD ETF (Russell 2000 Covered Call ETF)는 커버드 콜 전략을 통해 인플레이션 환경에서 매력적인 투자 기회를 제공합니다. 커버드 콜 전략은 기초 자산 (Russell 2000 지수) 매수와 동시에 해당 자산의 콜옵션을 매도하는 전략입니다. 옵션 프리미엄 수익은 주식 가격 상승으로부터 발생하는 이익을 일부 제한하지만, 하락 시 손실을 완화하고 안정적인 수익률을 확보하는 데 도움을 줍니다.

3. RYLD ETF의 주요 특징

- 높은 수익률: RYLD ETF는 2023년 12월 기준 연간 배당률 10.2%를 제공하며, S&P 500 지수의 연간 평균 수익률 (5.7%)보다 훨씬 높은 수준입니다.

- 낮은 변동성: 커버드 콜 전략은 주식 가격 하락 시 손실을 완화하여 RYLD ETF의 변동성을 낮춥니다. 2023년 RYLD ETF의 베타는 0.63으로, S&P 500 지수 (1.00) 대비 낮은 수준입니다.

- 꾸준한 배당 지급: RYLD ETF는 매달 배당金を 지급하며, 꾸준한 수익 창출 기회를 제공합니다.

- 인플레이션 대비 강점: 커버드 콜 전략은 옵션 프리미엄 수익을 통해 인플레이션 환경에서도 안정적인 수익을 확보할 수 있도록 합니다.

4. RYLD ETF 투자 전 고려 사항

- 주식 시장 변동성: RYLD ETF는 기초 자산인 Russell 2000 지수의 가격 변동에 영향을 받습니다. 주식 시장 하락 시에도 일정 수준의 손실이 발생할 수 있습니다.

- 옵션 프리미엄 변동성: 옵션 프리미엄 수익은 시장 변동성, 금리, 콜옵션 행사 가격 등 다양한 요인에 따라 변동될 수 있습니다.

- 수수료: RYLD ETF는 연간 0.83%의 수수료를 부과합니다.

5. 결론

RYLD ETF는 인플레이션 시대에 매력적인 투자 기회를 제공하는 전략적 선택입니다. 높은 수익률, 낮은 변동성, 꾸준한 배당 지급, 인플레이션 대비 강점 등의 장점을 지니고 있지만, 주식 시장 변동성, 옵션 프리미엄 변동성, 수수료 등의 투자 전 고려 사항도 존재합니다. 투자자들은 자신의 투자 목표, 위험 감수 능력, 시장 상황 등을 종합적으로 고려하여 RYLD ETF 투자를 결정해야 합니다.

'etf' 카테고리의 다른 글

| RYLD ETF RECESSION을 대하는 자세 (0) | 2024.06.14 |

|---|---|

| PCEF ETF 유동성을 중요시 하면 이곳에 투자하라 (0) | 2024.06.14 |

| PCEF ETF 기적의 수익률을 누리자 수익률 9.25% (0) | 2024.06.13 |

| 월배당 투자 RYLD ETF 연배당률 12.42% (0) | 2024.06.13 |

| RYLD ETF 월백만원 현실적 수익률 (0) | 2024.06.13 |