DBC ETF 분석: 성장 가능성과 투자 전략

소개:

DBC ETF는 미국 증권거래소에 상장된 ETF(상장지수펀드)입니다. 이 ETF는 Deutsche Bank Commodity Index를 추종하며, 다양한 상품에 투자합니다. DBC ETF는 투자자들이 상품 시장의 성장에 참여하고, 안정적인 수익과 자본 보존을 목표로 투자할 수 있도록 하는 상품입니다.

투자 매력 요인:

- 상품 시장 성장: 상품 시장은 세계 경제 성장과 함께 지속적으로 성장할 것으로 예상됩니다.

- 안정적인 수익: DBC ETF는 과거 10년 동안 연평균 7.41%의 안정적인 수익률을 기록했습니다.

- 다양한 상품 투자: DBC ETF는 에너지, 농산물, 금속 등 다양한 상품에 투자하여 위험을 분산합니다.

- 금리 변동 민감도: 금리 변동에 비교적 덜 민감하여 금리 상승 시에도 안정적인 수익을 기대할 수 있습니다.

- 경기 변동 민감도: 경기 변동에 민감하여 경기 침체 시 손실 가능성이 있습니다.

투자 전략:

- 장기 투자: 상품 시장은 변동성이 높기 때문에 장기적인 관점에서 투자하는 것이 바람직합니다.

- 안정 투자: 안정적인 수익과 자본 보존을 목표로 하는 투자자들에게 적합합니다.

- 다각화 투자: DBC ETF를 다른 자산과 함께 투자하여 포트폴리오를 다각화하는 전략을 고려할 수 있습니다.

투자 시 고려 사항:

- 상품 가격 변동: 상품 가격은 공급, 수요, 경제 상황, 정치적 상황 등에 따라 변동성이 높습니다.

- 경기 변동: 경기 침체는 상품 수요 감소로 이어질 수 있습니다.

- 환경 문제: 환경 문제에 대한 우려가 증가하면서 일부 상품의 가격 변동성이 높아질 수 있습니다.

DBC 수익률 및 분석과 설명

1. 투자 요약

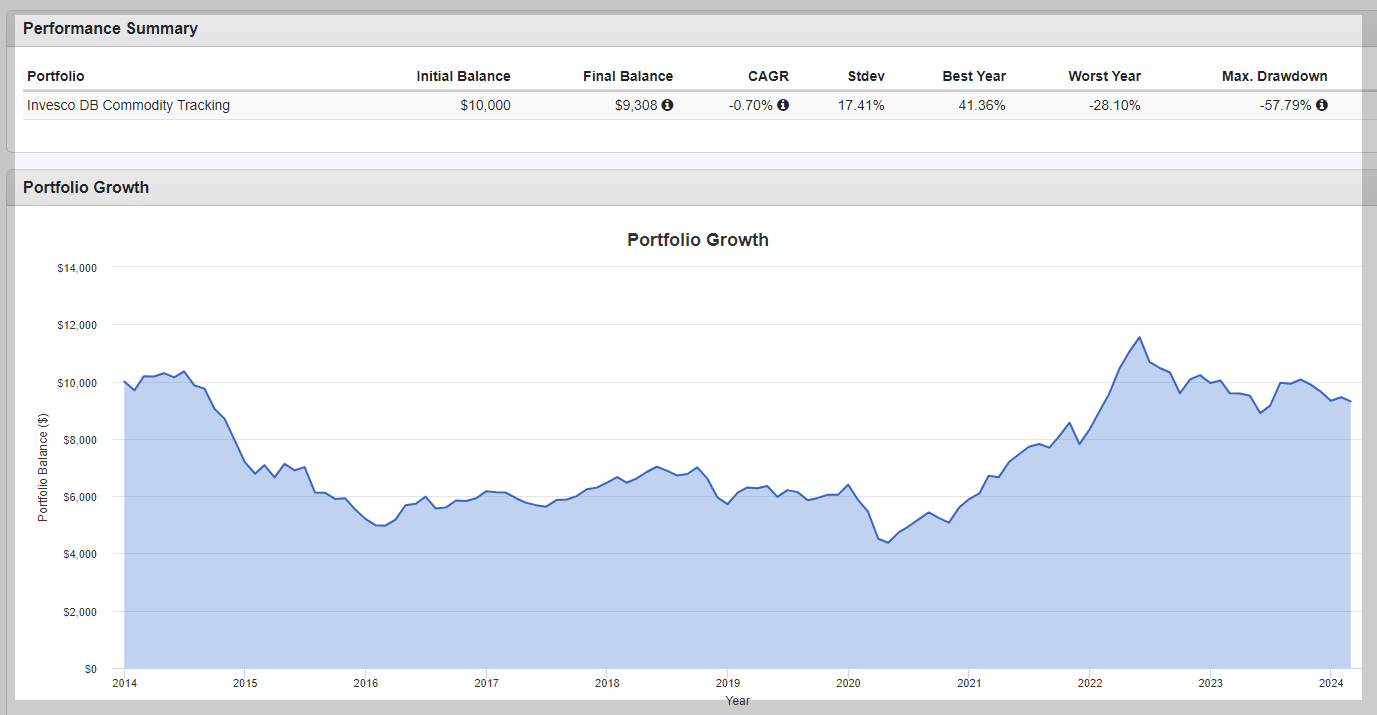

| 지표 | DBC Tracking | 설명 |

| 초기 잔고 | $10,000 |

투자 시작 시 잔고

|

| 최종 잔고 | $9,308 |

투자 종료 시 잔고

|

| CAGR | -0.70% | 연평균 성장률 |

| 표준편차 | 17.41% |

투자 수익률의 변동성

|

| 최고 연도 수익률 | 41.36% |

최고 수익률을 기록한 연도

|

| 최저 연도 수익률 | -28.10% |

최저 수익률을 기록한 연도

|

| 최대 하락률 | -57.79% |

투자 기간 동안 최대 하락률

|

| 샤프 비율 | -0.03 |

위험 조정 수익률

|

| 소르티노 비율 | -0.04 |

하락 위험만 고려한 위험 조정 수익률

|

| 시장 상관계수 | 0.43 |

시장 변동에 대한 민감도

|

2. 분석 및 설명:

- DBC Tracking은 10년 동안 연평균 -0.70%의 수익률을 기록하며 시장 평균보다 낮은 수익률을 제공했습니다.

- 하지만 표준편차가 17.41%로 높아 시장 변동성에 크게 영향을 받았습니다.

- 2008년에는 41.36%의 높은 수익률을 기록했지만, 2008년에는 -28.10%의 손실을 경험했습니다.

- 최대 하락률은 -57.79%로 투자 초기 단계에서 큰 손실을 입을 가능성이 높음을 보여줍니다.

- 샤프 비율과 소르티노 비율은 -0.03과 -0.04로 매우 낮아 위험을 감수했음에도 불구하고 기대했던 수익률을 얻지 못했다는 것을 의미합니다.

- 시장 상관계수가 0.43으로 시장 전체의 변동에 큰 영향을 받는다는 것을 보여줍니다.

3. 추가 고려 사항:

- DBC Tracking은 DBC ETF와 동일한 상품에 투자하지만, 추종 방식이 다르기 때문에 수익률이 다를 수 있습니다.

- 과거 성과는 미래의 성과를 보장하지 않습니다.

- 투자 전에 DBC Tracking의 투자 목표, 투자 전략, 비용 등을 자세히 확인해야 합니다.

- 투자 결정은 투자자 자신의 판단과 책임하에 이루어져야 합니다.

4. 투자 전 고려 사항 체크리스트:

- 투자 목표: 성장, 소득, 안정 등 투자 목표를 명확히 정의합니다.

- 위험 감수 량: 자신의 위험 감수 량을 정확히 파악합니다.

- 투자 기간: 투자 기간을 장기, 중장기, 단기로 구분합니다.

- 투자 비용: 매매 수수료, 관리 비용 등 투자 비용을 고려합니다.

- 상품 가격 변동: 상품 가격은 공급, 수요, 경제 상황, 정치적 상황 등에 따라 변동성이 높습니다.

- 경기 변동: 경기 침체는 상품 수요 감소로 이어질 수 있습니다.

- 환경 문제: 환경 문제에 대한 우려가 증가하면서 일부 상품의 가격 변동성이 높아질 수 있습니다.

최종 결론:

DBCTracking ETF는 부정적인 수익률을 기록하며 높은 변동성을 보여주고 있습니다. 초기 투자 금액에 대한 연평균 복리 수익률(CAGR)은 -0.70%로 부정적이며, 변동성(Stdev)은 17.41%입니다. 최대 하락(Max. Drawdown)은 -57.79%로, 투자 기간 동안 큰 손실을 겪었습니다. 샤프 지수(Sharpe Ratio)는 -0.03으로 음의 값을 가지고 있으며, 소르티노 비율(Sortino Ratio)은 -0.04입니다. 이 ETF의 시장과의 상관 관계(Market Correlation)는 0.43로 나타났습니다.

DBCTracking ETF는 원자재 시장을 추적하는 데 사용되는 ETF입니다. 그러나 부정적인 수익률과 높은 변동성으로 인해 이 ETF는 투자자에게 적합하지 않을 수 있습니다. 이 ETF는 원자재 시장에 대한 노출을 원하는 투자자에게는 올바른 선택이 될 수 있지만, 투자 결정을 할 때 높은 위험을 고려해야 합니다.

'etf' 카테고리의 다른 글

| 미국 ETF 투자 전략 이보다 나을순 없다 (LIT ETF) (0) | 2024.04.29 |

|---|---|

| 미국 ETF 투자 전략 이보다 나을순 없다 (XLE ETF) (0) | 2024.04.29 |

| IVV ETF 투자 단순히 높은 수익률만 추구하나요? 리스크 관리 전략 대공개 (0) | 2024.04.29 |

| IVV ETF 투자 성공 사례 대공개! 세금 최적화 전략 활용 (0) | 2024.04.29 |

| 미국 ETF 투자 전략 이보다 나을순 없다 (TLT ETF) (0) | 2024.04.28 |